ロシアにおける個人所得税の規模。個人所得税の控除の規模

多くの納税者は個人所得税の規模に関心がある2016年におそらく、この支払いはすべての勤労者や起業家にはよく知られているでしょう。だからそれに特別な注意を払う価値がある。今日、私たちはこの税にのみ関わることができるすべてを理解しようとします。例えば、支払う必要のある人は何人か、誰がそれをするべきか、与えられた「寄付」から国庫に避難する方法があるかどうか。これには何が必要ですか?問題を理解することはあまり難しくありません。しかし、取得した知識は将来あなたを助けるでしょう。特に、あなたはこれまたはその収入を持っているとすぐに。そのような時には、個人所得税が重要な役割を果たします。今日、私たちの話題を学びましょう。ニュアンスを考慮する必要があります。

定義

個人所得税の規模はもちろん重要です。 しかし、あなたがそれが何であるかを理解した後、それについて考える価値があるだけです。これはどのような税金ですか?誰といつ支払うのですか?おそらく、彼はあなたに全く関心がありませんか?それでは、今日の話題の詳細を「掘り起こす」には意味がありません。

実際、個人所得税は支払われる税金です利益を持つすべての市民。収入とも呼ばれます。これはあなたが受け取ったお金から控除された一定額です。それは、個人的な活動や賃金の形態から、どういうことをしているのかは問題ではありません。彼らは利益を得た - 彼らは国庫にそれを与えた。ロシア連邦の領土で活動するのはこれらのルールです。

誰が支払います

誰が適切な支払いをするべきですか? すべての有能な市民に関係していると推測するのは難しいことではありません。より正確には、成人と有能な納税者。特に、もし彼らが収入を持っていれば。つまり、働かずに現金を受け取らない場合(年金や社会的支援は考慮されていない、奨学金も考慮されます)、あなたは支払い免除されます。

しかし、働く市民は必須です適切な支払いを行わなければなりません。より正確に言えば、通常、雇用主は公的雇用の問題であればこれを行います。しかし、個人所得税の規模は依然として多くの人に関心があります。国家がどれだけ利益を得ているかを知る必要があります!

また、不動産の売却(賃貸、売却)、ロシア連邦外の利益、賞金およびその他の現金収入から生じるすべての収入に課税されます。しかし、例外があります。

私たちは支払わない

私たちは何の例外について話していますか? ロシアでの個人所得税の大きさが市民を心配しないでしょうか?そしてどのような場合には、彼はこの支払いを回避する権利を持っていますが、法的には?正直なところ、例外はほとんどありません。

近親者からの寄付や相続税は所得税の対象にはなりません。近くの親戚には次のものが含まれていることに留意してください。

- 配偶者。

- 祖父母;

- 両親;

- 子供たち;

- 兄弟姉妹。

- 孫。

贈り物と継承のみが受け取った市民の列挙されたカテゴリ(集約/受信)であっても、現在の支払いの対象ではありません。残りのすべての利益は、お金の一定割合を支払わなければなりません。さらに、個人所得税は、3年以上所有している不動産取引の対象ではありません。これらはすべてルールの例外です。

最小

PITのサイズは異なる場合があります。 それはすべて状況によって異なります。たとえば、利益の9%の額の個人所得税を満たすことができます。これは最も一般的な発生ではありませんが、発生します。どんな場合ですか?

あなたがそうすることで債券に利益を上げると2007年1月1日より前に発行されたモーゲージ・カバーと呼ばれるもの、または抵当権証からのものです。さらに、2015年までの配当によるNDFLの額は、受け取る現金の9%になります。これはロシアでのみ満たされる最低金利です。

一般情報

あなたが推測するかもしれないが、他にもある。シナリオ。そして、完全なリストは、ロシアの連邦税務局の公式ページに詳細なコメントで常に見ることができます。様々な程度の税金のすべての項目の明確なリストがあります。

しかし、あなたがこの情報を勉強すれば、混乱するのはかなり簡単です。結局のところ、今日の質問の金利はそれ以上のものです。あなたは個人所得税に興味がありますか?一般に認められているコンセプトの税額は13%です。これはどういう意味ですか?

特別なものはありません。 ロシアだけで、所得税はあなたの利益の13%という形で最もよく見られます。これは正常です。また、いくつかの例外的な状況においてのみ、それが増減することがあります。

これが個人所得税の大きさであることを覚えておいてください。 給与、不動産販売などの取引、アルバイトでの仕事。 13%は、納税者に最も頻繁に請求される金額です。残りの税率は特殊なケースとみなされます。しかし、彼らはまた知る価値がある。たぶんあなたは期待以上に多くのことを与えなければなりません!

標準ではない

今はルールにいくつかの例外があります。 個人所得税のサイズを決めることはあまり難しくありません。特にどのような場合にどの金利が設定されているかを知っている場合。一般的に、あなたは13%を与えなければならないでしょう - 我々はすでに知っていました。はい、そしてどのような場合には「最小」も敷かれています。そして、どのようなシナリオでは、州にもっと与える必要がありますか?

たとえば、債券で利益を上げるとします。 しかし、ここでは、組織がロシア連邦の枠外で構成されなければならないと考えることが重要です。この場合、所得の15%を支払うだけです。

あらゆる賞品や賞金についても、自分の限界。この場合の個人所得税の規模は35%にもなります!さらに、この種のルールは、銀行預金の利益にも影響します(銀行預金が定義されたサイズを超える場合)。ご覧のとおり、これは今日の質問ではあまり簡単ではありません。所得税 - あなたがこれの詳細に入るなら、非常に複雑なこと。しかしそれだけではありません。もう一つの重要なニュアンスがあります。そして、彼を見失う必要はありません。

外国人

所得税から誰も隠すことはできません。 それは、その国の住民と非居住者の両方によって支払われなければならない。異なる金額のみ。 「地方」の納税者のためのロシアの個人所得税のサイズは13%に設定されることが最も多い。しかし、この地域の外国人はあまり幸運ではありません。

なぜ彼らは何度も払う必要があります。 どれくらいどのように正確に利益が得られたかにかかわらず、そのような市民は、ロシア連邦の領土で受け取った収入の30%を払わなければならない。納税者に課される相当額。この点で、ロシア連邦市民はより幸運でした。彼らは国庫に約2倍も払う必要があります。

控除

それにもかかわらず、個人所得税の規模は最も大きくない主なもの。今日の質問には、納税者を喜ばすような瞬間があります。これはいわゆる税金控除です。事は彼らが多くを引き付けることです。ロシアでは、課税所得がある場合、特定のサービスに費やされたお金の一部を再利用することができます。

個人所得税の控除額は13%に似ています。 しかし、あなたの支出に応じて、正確な金額が設定されます。たとえば、不動産について話している場合、返される最大金額は26万ルーブルです。残りの部分は、単にコストの13%の回収率を考慮に入れるだけです。

また、特別控除もありますが、これは給与に関連している。彼は「子供たち」と呼ばれています。その場合、個人所得税の控除額は1児につき1,400ルーブルになります。そして2人も。しかし、3回目以降は3,000人です。障害のある子供を育てる場合は、まったく同じ額の控除が行われます。

あなたが払い戻しを受けることができる正確な時期資金?私たちがすでに知っているように、子供のために。しかし、他の場合があります。たとえば、特定の有料サービスの受領、不動産(住宅ローンを含む)の購入、訓練と治療のため。これらは最も一般的なオプションです。

手続きと締め切り

個人所得税の規模はすでにわかっています。 そして可能なシナリオもあります。しかし今、あなたは現在の支払いをいつ行う必要があるのかを知っています。一般的に、所得税には報告が必要です。毎年4月30日まで提出されます。レポートは前年度のものです。しかし、個人所得税の支払いは7月15日まで可能です。ほとんどの場合、前払いがあります。税務申告の送付とともに、4月30日まで行われます。あなたが正式に働き、あなたの給料以外の利益を持たない場合、期限について心配するべきではありません。この責任はあなたの雇用主の肩に落ちます。

3年間の控除を得ることができますトランザクションの瞬間しかし、早ければ早いほど良いです。通常、1年以内に返品することをお勧めします。これはそれほど難しくありません。特定の文書リストを提出すれば十分です。状況によって異なりますが、一般的には同じです。

- パスポート(コピー);

- 控除申請(口座の詳細と申請理由を示す)。

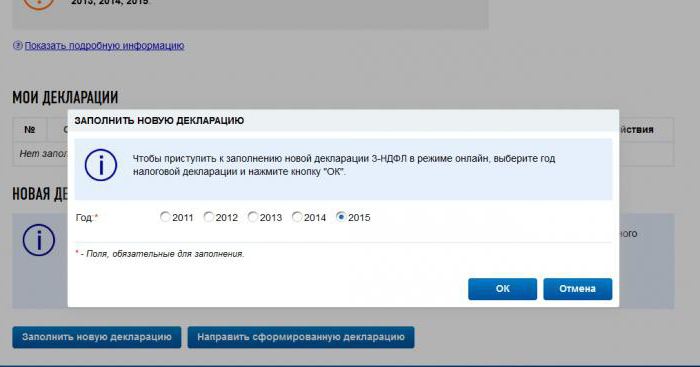

- 宣言(3-NDFL)。

- ヘルプ2-NDFL;

- 雇用記録の写し;

- SNILS;

- INN;

- 年金証明書(年金受給者の場合)。

- 結婚/離婚/出生証明書;

- タイトルの文書(不動産の場合)。

- 1つまたは別の機関(通常は医学および大学向け)の認定および免許。

- 取引を確認する合意(販売と購入、サービスの提供、大学との契約)。

- helpline student(学生のための);

- あなたの経費を確認する小切手と領収書。

ご覧のとおり、たくさんのオプションがあります。必要な書類を集めたら、あなたの地域の税務署に連絡してお待ちください。約1〜2ヵ月後に、彼らは控除の有無にかかわらず、あなたに答えるでしょう。

肯定的な答えでは、もう少し必要です。待つ。お金の譲渡も最大で約2ヶ月間行われます。登録時には、平均して約6ヶ月かかります。市民と個人の市民が個人所得税を支払っている金額と、彼らが得ることができる控除額は明らかです。